房贷利率改革,到底怎么改?都有啥影响?给你解释清

2019-08-27

8月25日17点18分,中国人民银行公告[2019]第16号文件重磅发布,个人住房按揭贷款以“贷款基准利率”为标尺的时代宣示终结。

新规将于10月8日起实施,在该日期之前已发放住房贷款和已签订合同但未发放的购房者无影响。整个过程中,公积金贷款仍按照原政策执行。

新发放商业性个人住房贷款利率计算方式将有原始的基准利率计算法变为“LPR+加点”计算,是由18家全国性银行根据近期市场情况集中报价,然后去掉最高值和最低值,加权平均算出来的,决定者不再是央行。至于加点最终加多少,因城而异。

购房者在买房时,个人的信贷资质尤为重要,决定着利率加点的多少。购房1年后,可约定利率重定价周期,方式更加灵活。同时,二套住房与商业用房贷款利率不得低于相应期限贷款市场报价利率加60个基点。

政策一出,瞬时引起了房地产的地震,因为它不仅关系到购房者的贷款利益,同时还映射到了城市、银行及房企等层面。在融资趋严大背景下,新规对目前房地产市场环境会有怎样影响呢?

【城市篇】

因城施策,房贷利率加点下限可控。

新规第四条:人民银行省一级分支机构应按照“因城施策”原则,指导各省级市场利率定价自律机制,在国家统一的信贷政策基础上,根据当地房地产市场形势变化,确定辖区内首套和二套商业性个人住房贷款利率加点下限。

解读:每个城市的市场环境各不相同,一二线城市的火热与三四线部分城市的低温形成了反差。2018年全国各地在国家调控趋严的背景下纷纷采用了“因城施策”,无论是调控加码升级还是落户购房条件放宽,都挂上了该标签,这种态势一直延伸到了2019年。

如今,政策移花接木到个人购房贷款上,加点下限的可控性掌握在各自城市手里,市场下行的城市可将房贷利率加点下限仍保持在低位区,而对于楼市过热的一线城市,或将提高下限。但,最终仍保持在国家统一的信贷政策基础上,稳健的健康市场仍为宗旨。

【银行篇】

10月8日起执行新规,严禁“转按揭”“加按揭”服务。

新规第一、六条:新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成。加点数值应符合全国和当地住房信贷政策要求,体现贷款风险状况,合同期限内固定不变。银行业金融机构应切实做好政策宣传、解释和咨询服务,依法合规保障借款人合同权利和消费者权益,严禁提供个人住房贷款“转按揭”“加按揭”服务,确保相关工作平稳有序进行。

解读:10月8日起,按照新规执行,对银行的要求是未来房贷利率不再由央行定调,而是由全国性18家银行根据近期市场情况进行加权计算,表面上看是权力释放,实际上则是央行为了根据地方市场现状进行“一对一”辅导。严禁“加&转按揭”,两手并抓。

在利率算法上略有差异,目前房贷利率计算方式为乘法,而新规是加法。比如,首套房按8月20日5年期以上LPR为4.85%,再次重新定价加20个点,则贷款利率=4.85%+0.2%=5.05%,如果按照目前的计算方法来算,上浮4.1%后的房贷利率=4.85%*(1+4.1%)=5.04%,新规实施后房贷利率相对而言略有上浮,但基本保持稳定。房贷利率加多少点根据各自城市市场行情而定,下降是不可能的。

【房企篇】

商业市场趋冷,强化“房住不炒”,公积金贷款绝对值提升

新规第八条:商业用房贷款利率不得低于相应期限贷款市场报价利率加60个基点,公积金个人住房贷款利率政策暂不调整。

解读:通俗一点讲,无论商品住房房贷利率上浮如何调整,通过公积金贷款买房,将不受此新规影响。未来房企在开辟购房贷款渠道时,应注意采用公积金买房客群基数的变化。

商业用房贷款不得低于市场报价利率加60个基点,与二套住房政策一样。新政对办公及商业市场无疑是一大冲击,也是对“房住不炒”基调的强化之举。没有加点下限,重新定价之日就是贷款利率增加0.6%之时。

【购房者】

信贷资质成利率权衡标准、还款额可控、

新规前贷款无影响、公积金“受宠”

新规第一条:新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率为定价基准加点形成。

解读:贷款市场报价利率,即为金融机构最优客户执行的贷款利率,何为最优客户?如果你的银行流水非常好,信用极好,负债又少,那么很容易从银行拿到一笔利率极低的贷款,甚至是贷款基准利率,这样的客户即为最优客户。

新规第五条:银行业金融机构应根据各省级市场利率定价自律机制确定的加点下限,结合本机构经营情况、客户风险状况和信贷条件等因素,明确商业性个人住房贷款利率定价规则,合理确定每笔贷款的具体加点数值。

解读:银行确定利率加点下限需要根据自身经营情况、客户风险状况与信贷条件等多方面因素进行权衡计算,其中客户风险状况即是信贷的资质,简单来讲就是你的征信优劣,如果信用极好,有可能成为最优客户,就会享受极低的住房贷款利率。

政策中还提及到“合理确定每笔贷款的具体加点数值”,很明了,未来针对个人买房,贷款利率会因人而有所不同,个人贷款信用将成未来买房贷款利率的权衡重心标准。

新规第二条:借款人申请商业性个人住房贷款时,可与银行业金融机构协商约定利率重定价周期。重定价周期最短为1年。利率重定价日,定价基准调整为最近一个月相应期限的贷款市场报价利率。利率重定价周期及调整方式应在贷款合同中明确。

解读:意思就是在你贷款买房1年之后,可以与银行协商进行房贷利率重新定价,相比之前每月固定还贷的方式更加灵活,即使你在当期通过较高利率购房,后期也可能会享受相比较低的利率标准来还贷。

新规第三条:首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加60个基点。

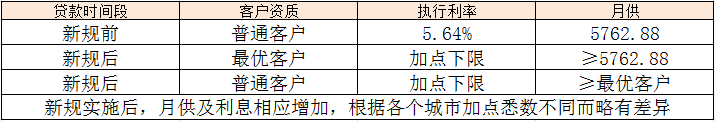

解读:首先了解下房贷利率计算前后差异在哪里。LPR(贷款市场报价利率英文缩写)。

Ø 新规首套=LPR+城市加点,二套(商业)=LPR+0.6%(60基点)+城市加点。

Ø 以前首套=基准利率*(1+浮动系数),二套=基准利率*{1+浮动系数(0除外)}。

按照目前沈阳房贷利率计算,假设贷款金额为100万,等额本息,周期为30年,以贷款基准利率(市场贷款利率)为4.9%,上浮利率15%后,为5.635%计算。

此数据仅做参考,最终贷款市场利率还需遵循各地城市市场情况以及全国性18家银行经过加权计算(除去最高最低报价)得出的综合结果为准。

据调研,目前沈阳房贷利率按首套5.64%、二套6.13%执行,而央行新政要求在各城市在“最低”标准(首套4.85%、二套+60基点)基础上“因城施策”,加以指导LPR加点。通过差值来看,沈阳目前执行的房贷利率是分别为:首套+79个基点、二套+128个基点,均高于央行最低要求。

中国人民银行有关负责人较前就个人住房贷款利率称,人民银行分支机构将指导各省级市场利率定价自律机制及时确定当地LPR加点下限。与改革前相比,居民家庭申请个人住房贷款,利息支出基本不受影响。笔者想说,基本不代表没有,并不等同于“不受影响”。

新规第七条:2019年10月8日前,已发放的商业性个人住房贷款和已签订合同但未发放的商业性个人住房贷款,仍按原合同约定执行。

解读:此新规只针对10月8日之后的购房者,按新合同采用新的利率计算方法。这样避免了改革产生的利益冲突。已经发放和已经签订合同但未发放的贷款仍按原合同执行。

10月8日将是房地产市场的转折点。在此之前,将会有批量房源集中入市,房源去化量会有明显提升,购房者置业欲望增强,产品入市节奏加快的同时,促进了房企回笼资金速度,市场连锁反应表现明显。

新规第八条:公积金个人住房贷款利率政策暂不调整。

解读:通过公积金贷款买房,保持原有的政策不变,不受影响。该方式原本的利率相对商贷较低,新规一出,愈加突出公积金贷款买房的优越性,在新政实施后选择用公积金贷款买房的客群数量或将有所提升。

笔者从沈阳重点全国性银行了解到,目前沈阳各大行贷款额度明显收紧,具体加点方案与细则尚待总行指示。

LPR是什么?

贷款市场报价利率(LPR),也就是贷款基础利率,创设于2013年10月,简单的说,LPR就是18家(注:8月17日,在原有的10家全国性银行基础上增加城市商业银行、农村商业银行、外资银行和民营银行)综合实力较强的大中型银行通过自主报价的方式,确立一个最优贷款利率供行业定价参考。央行在2013年7月全面放开金融机构贷款利率管制,随后为了进一步推进利率市场化,完善金融市场基准利率体系,指导信贷市场产品定价,随后创设了LPR。

转自:买房就看沈城楼市